所得税の計算の全体像

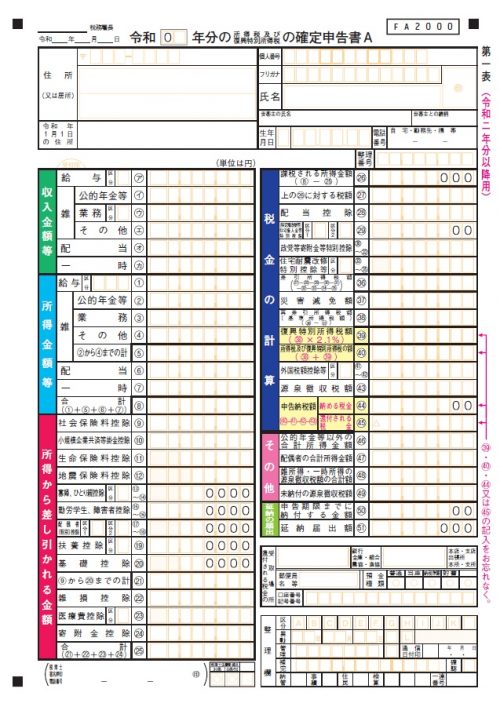

まず、所得税の確定申告書を見てみましょう。

これは、所得税の確定申告書Aです。給与所得、雑所得、配当所得および一時所得の4種類の所得のみある方が使用する様式です。一般的には、給与所得者、年金所得者が使用する様式で、そういった方が主に使用する項目のみに絞った、簡単な申告書です。

この申告書を見ると、所得税の計算の全体像がわかりやすいと思います。この申告書の左上から左下に進み、右上に上がってそのまま下に進むと所得税の計算ができるようになっています。(各項目の計算は、別の書類で行うことになっている部分もあります。)

「収入金額等」→「所得金額等」→「所得から差し引かれる金額(所得控除)」→「税金の計算」の順に進んでいくことになります。

それでは、一つずつ順番に見ていきたいと思います。

なお、以下の説明は、これらの所得のみある場合の説明ですので、その他の所得がある場合は一部異なる場合がありますので、ご注意ください。

収入金額等

この欄は、所得の種類ごとに、基本的には税金、社会保険料、必要経費などを差し引く前の総額を記載します。すなわち、いわゆる税引前の収入金額を記載するということになります。

一時所得については、特殊な書き方をしますが、ここでは割愛します。

所得金額等

所得金額とは、いわゆる「もうけ」のことです。個人事業を行っている場合の収入から経費を差し引いた利益とイメージすればわかりやすいと思います。

ところで、給与所得者や年金所得者には基本的には経費がありません。それでは、収入金額がそのまま所得金額になるかというと、そうでもありません。

給与所得には給与所得控除、公的年金等には公的年金等控除といった控除額がありますので、収入金額からそれらの控除額を差し引いたあとの金額が所得金額ということになります。

また、公的年金等以外の雑所得(業務、その他)については、総収入金額から必要経費を差し引いたあとの金額が所得金額になりますし、配当所得については、収入金額から元本を取得するために要した負債の利子(借入金で株式を取得した場合の利子)を差し引いた後の金額が所得金額になります。

特殊なのが一時所得で、総収入金額からその収入を得るために支出した金額を差し引き、その上で50万円の特別控除額を差し引きます。それらを差し引いた後の金額を1/2した金額が所得金額となります。

そして、それらを合計した金額が総所得金額となります。

所得から差し引かれる金額(所得控除)

総所得金額を計算したところで、それに税率をかけて税額を計算するのであれば簡単なのですが、それでは各人の置かれた状況により、公平な課税がされているとは言えない場合があります。

そこで、各人の状況に応じた課税をするために、様々な所得控除があり、それらを所得から差し引くということになります。

所得控除については、こちらをご覧ください。様々な所得控除について解説をしております。

税金の計算

総所得金額から所得控除の合計を差し引いた金額が、「課税される所得金額(課税総所得金額)」となります。これに、税率をかけて、一旦、所得税額が計算されます。

ところで、所得税の税率は、課税所得が増加するにつれて、税率が段階的に上がっていき、その段階が上がった部分にのみ高い税率が適用される「超過累進税率」といわれる制度になっています。

所得税の税率

| 百九十五万円以下の金額 | 百分の五 |

| 百九十五万円を超え三百三十万円以下の金額 | 百分の十 |

| 三百三十万円を超え六百九十五万円以下の金額 | 百分の二十 |

| 六百九十五万円を超え九百万円以下の金額 | 百分の二十三 |

| 九百万円を超え千八百万円以下の金額 | 百分の三十三 |

| 千八百万円を超え四千万円以下の金額 | 百分の四十 |

| 四千万円を超える金額 | 百分の四十五 |

(所法89)

このように、段階を超えた部分のみ高い税率が適用されます。

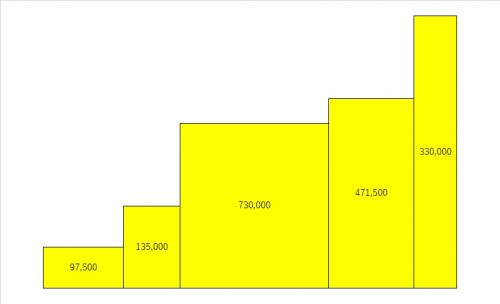

例えば、課税総所得金額が1,000万円の場合

- (1)0円~195万円の部分 195万円×5%=97,500円

- (2)195万円~330万円の部分 (330万円-195万円)×10%=135,000円

- (3)330万円~695万円の部分 (695万円-330万円)×20%=730,000円

- (4)695万円~900万円の部分 (900万円-695万円)×23%=471,500円

- (5)900万円~1,000の部分 (1,000万円-900万円)×33%=330,000円

(1)から(5)の合計=1,764,000円となりますが、計算が非常に面倒です。

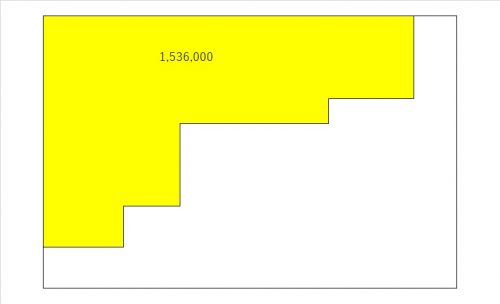

そこで、実務的には以下の速算表を用い、計算します。

| 課税総所得金額 | 税率 | 控除額 |

|---|---|---|

| 195万円以下 | 5% | 0円 |

| 195万円超 330万円以下 | 10% | 97,500円 |

| 330万円超 695万円以下 | 20% | 427,500円 |

| 695万円超 900万円以下 | 23% | 636,000円 |

| 900万円超 1,800万円以下 | 33% | 1,536,000円 |

| 1,800万円超 4,000万円以下 | 40% | 2,796,000円 |

| 4,000万円超 | 45% | 4,796,000円 |

この速算表を使用すると、課税総所得金額が1,000万円の場合、

900万円超 1,800万円以下の行を見て、

1,000万円×33%-1,536,000円=1,764,000円となり、当然ですが、上の計算結果と同じになります。

これは、積み上げて計算するか、差し引きして計算するかという、計算方法の違いです。

税額控除

上の計算を行い、一旦、所得税額が計算されるのですが、その後、税額控除という、所得税額から差し引くことができるものがいくつかあります。

具体的には、配当控除、住宅借入金等特別控除、災害減免額などがあり、それらを差し引いた後の金額が、基準所得税額となります。

復興特別所得税

平成23年(2011年)3月11日に発生した東日本大震災からの復興財源の確保を目的として、「東日本大震災からの復興のための施策を実施するために必要な財源の確保に関する特別措置法」が成立し、平成25年分から令和19年分までの25年間、基準所得税額の2.1%の復興特別所得税が課税されることになっています。

復興特別所得税の計算は、所得税の計算とともに行われ、そのため、申告書の名称も、正しくは「所得税及び復興特別所得税の確定申告書A」となっています。

基準所得税額に復興特別所得税額を加えた金額が、所得税及び復興特別所得税の額となります。

申告納税額

復興特別所得税を加算した後の金額から、一定の計算により求めた外国税額控除等と給与、年金などからすでに控除されている源泉所得税額を差し引き、その結果がプラスの場合は「納める税金」、マイナスの場合は「還付される税金」が計算されます。

確定申告の結果、還付される税金が発生する場合は、既に支払っている税金が支払いすぎになっているため、支払済みの税金が返ってくるということになります。

コメント